重磅通知:我最新写的纸质书印刷了,400页,内容丰富包括:收并购、谈判技巧、联合拿地、测算、强排、财税、勾地,以及案例。投资岗入门到精通必备。详细介绍请戳链接????《23万字,400页,这本书积累投资专业知识很实用(内附超详细目录)》

IRR究竟是什么意思?是高了好还是低了好?是否靠谱?

对此,本文将递进式的对ROI、NPV和IRR进行“粉碎性”详解,帮助你轻松搞懂这几大项目投资回报的常用测算指标。

首先从最简单的开始……

什么是投资回报率(ROI)

投资回报率(Return on Investment,ROI)是指通过投资而应返回的价值。

投资回报率的计算方式通常如下:

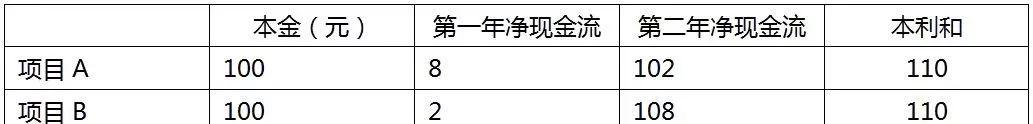

举一个侮辱智商的例子,假如现在有下面两个投资项目摆在我们面前,应该投哪一个呢?

通过计算得出(这里就不演示了),项目A的投资回报是5%,项目B的投资回报是4%,于是,我们“成功”选择了A项目。

而股权投资中常提到的多少倍回报,其实道理和ROI差不多,只不过往往因为回报太高,是本金的n倍,所以用“倍数”。

ROI的优点是计算方便,可以简单粗暴的对不同项目进行横向比较。缺点是完全没有考虑货币时间价值。

于是,我们引入下一个概念。

什么是净现值(NPV)

所谓净现值(Net Present Value,NPV)是一项投资所产生的未来现金流的折现值与项目投资成本之间的差值。

而用来计算折现值的折现率(Discount Rate)是投资者可以接受的最低收益率。

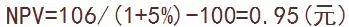

假设我们拿100块钱去做投资,可以接受的最低收益率是5%(折现率)。结果一年后的收益是106块钱,那么此次投资的净现值为:

当NPV>0时,说明此次投资有超出预期的回报(上述案例比预期多赚了0.95元(1元按5%折现)),是一次成功的项目投资。

可见,接受净现值为正的项目可以使公司受益。

其中的原理就是“货币的时间价值”【敲黑板划重点】

我们都知道今天的1块钱不等于未来的1块钱,如果要在当前预测一项投资未来是否可以盈利,就需要将未来的收入用一种方式转化为当前的价值。

NPV的实质就是将未来项目所预计可以获得的收益都按照预期的收益率(折现率)转化成了当前的价值,从而实现了与当前投入成本的对比,来决定是否具有投资价值。

为了便于理解,我们再举一个更复杂的栗子:

如果通过ROI法计算,项目A和项目B得到的结果是完全一致的,总回报率是10%,年均回报率是5%。

但是有头脑的投资人都知道项目A要优于项目B,因为货币具有时间价值,我们可以拿项目第一年的回款进行再投资。

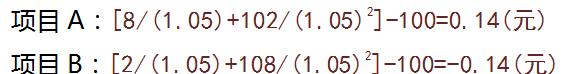

这一点我们就可以通过NPV法验证,就是将每一期的现金流按照贴现率5%,贴现后减去本金。

也就是说,如果我们的预期年化回报是5%,那么在考虑到现金的时间价值的情况下,投资A项目实际能多赚0.14元,投资B项目要少赚0.14元。

总而言之,通过NPV法,我们可以比较出两个看似收益相同的项目究竟孰优孰劣。

什么是内部收益率(IRR)

如果能够掌握NPV,其实已经间接掌握了IRR,因为二者原理完全相同。

内部收益率(Internal Rate of Return,IRR)就是资金流入现值总额与资金流出现值总额相等,即使得NPV等于0时的那个折现率!

这就很好理解了:

假设我们拿100块钱去做投资,一年后的投资回报是105,若NPV为0,那么IRR是多少?

求得IRR=5%

也就是说,当折现率为5%时,这个投资项目中的全部净现金流折现后减去本金为0。

也许有人会问,这和ROI有什么区别?

区别就在于当时间轴拉长,产生更多现金流(可再投资)时,结果就会不一样了,我们再拿出上面那个栗子。

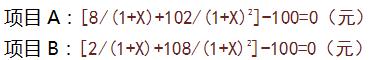

按照IRR法公式如下:

其中的X就是我们要求的IRR

通过计算得出,项目A的IRR为5.07%,项目B的IRR为4.93%,于是我们发现,按照ROI计算出的5%并不完全靠谱,A项目确实要优于B项目。

由此可见,IRR就是回报率2.0版,是考虑了货币时间价值的收益率,是综合考虑了每期的流入流出现金的量和时间,加权出来的结果。

(福利)手把手教你用Excel求IRR

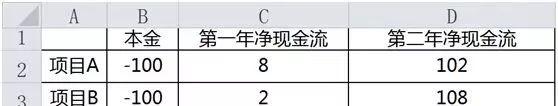

IRR的计算方式非常复杂,尤其是在期数很长并且现金流比较混乱的情况下,手算是普通人类难以完成的,但是用过Excel中的IRR函数却可以轻松实现。

第一步,录入数据。IRR计算需要的变量有本金、每一期净现金流。

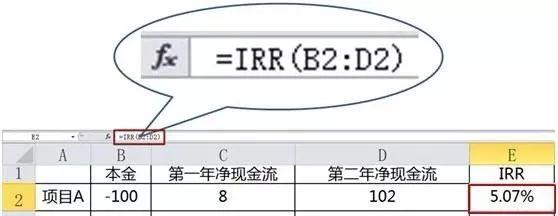

第二步,在新的单元格输入IRR函数公式:“=IRR(所有净现金流)”。便可轻松求得IRR。

灰常简单有木有!

用IRR评判项目和采用NPV异曲同工,但是由于通过IRR法得到的结果是实实在在的报酬率,因此更加便于理解和进行各种比较。

假设有两个地产项目,A项目3年后退出,回报倍数是4倍;B项目5年后退出,回报倍数是6倍,我们很难判断哪个项目更加优质。但如果说A项目的IRR是30%,B项目的IRR是25%,那么高下立判。

因此,对于地产项目来说,只要牢牢记住IRR越高越好,这就足够了。

IRR也存在造假的可能

如上所述,IRR与ROI最大的区别就在于前者考量了货币的时间价值,因此只要在“时间”上合理做文章,就可以起到化腐朽为神奇的效果。

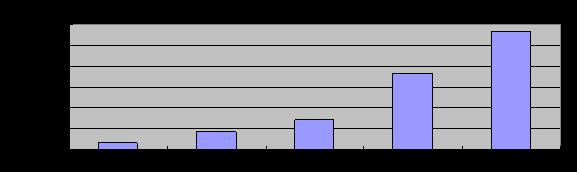

下面来看一个夸张点的例子:

由此可见,同样都是投100赚200且期限相同的项目,回款越早的项目IRR明显越高,因此,只要将财务报表加以调整使现金净流入发生在早期,便可以使得IRR变得非常“好看”。IRR的计算,遵守一个原则,现金流先负后正。如果现金流先正后负,再回正,那么IRR就会存在失灵的情况。

所以说,大家在项目测算当中,需要行IRR真实性进行确认,做到了解其中原理即可,不迷信IRR。