江西·农商银行 江西人民自己的银行

◆◆◆

有房贷的朋友都知道

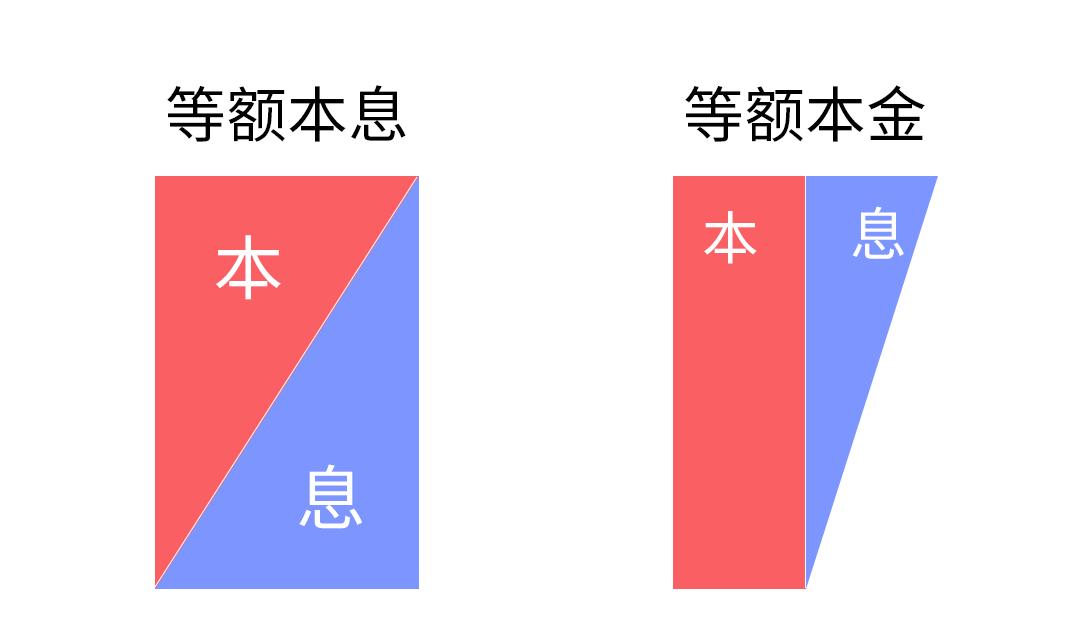

在面对等额本息和等额本金

这两种还款方式上

是不是傻傻分不清楚

想要还款总额相对划算

您可选择等额本金

想要减轻还款压力

当然是等额本息

然而,这就像“小马过河”

无论是哪种还款方式

适合自己的才是最好的

那么,小编就为您做一次简单的解读

举个例子

小丽准备贷款100万元购房、贷款期限20年,按照现行5年期以上LPR利率4.65%计算。小丽认真地算了下,等额本息和等额本金两种还款方式的计算结果立即呈现在了她眼前:

等额本息:每月还款额6407.75元,到期时共归还利息537859.59元,归还的本息总额为1537859.59元。

等额本金:第一个月还款额8041.67元,之后每个月还款额都递减约16元,到最后一个月还款额为4182.81元,到期时共归还利息466937.92元,归还的本息总额为1466937.92元。

经过这一比较,差异就明显了:同样的贷款金额、期限和利率,等额本金的还款总额竟然比等额本息的低了7万多元,似乎更加划算。

可是再看看等额本金的月还款额,第一年每个月都高达8000多元,第二年也是7800多元左右,与等额本息6400多元相比,较大的还款资金压力必然将影响自己的生活质量,小丽再次疑惑了,到底哪个更值得选择呢?

银行在计算贷款利息的时候,无论是等额本息还是等额本金,计算方式都一样,就是按照你目前还欠银行多少钱(即贷款本金),再乘以相同的利率,我们付出的“代价”,也就是每月还的利息,其实是一样的。只不过欠的钱多,利息也就多一些,欠的钱少,利息也相应少一些。

等额本金方式一开始还的本金会多一些,所以还剩下的欠银行的本金总数会少得更快,因此总的利息会少一些;而等额本息是让你一开始还少一点的钱,然后逐月增加你要还的本金,你占用的本金时间相对要长一些,所以最终要还的总利息会比等额本金方式多一些。

综上所述,其实并没有最划算的还款方式,只有最适合自己的还款方式。你选择哪种还款方式,可以根据你对未来收入变化的预计,对手上现有资金的规划和收益率判断,对还款金额与生活质量的权衡等因素综合考虑决定。

还款者可根据实际经济情况

选择更适合自己的还款方式

等额本息适合人群

1、参加工作时间不长的年轻人,未来的收入预期呈上升趋势,但近期收入有限,只愿意承受相对较低的每月还款金额。

2、自有资金具有其他的投资渠道,希望用较少还款额实现较大的资金规划自由。

3、不想每个月查询还款金额,希望每个月归还相同金额,不想因为少还利息而造成贷款逾期影响自己的信用记录。

4、考虑一定时期后将出售房产或提前归还部分本金的人群。

等额本金适合人群

1、收入稳定或未来收入预期呈持平或下降趋势的人群,希望把还款压力多放在现在而不是将来。

2、现有收入水平足以承担等额本金相对较高的月还款额,不会影响生活品质。

3、自有资金没有其他投资渠道,希望少还一些银行贷款利息。

4、能记住或查询每月还款金额变化,不会因此造成贷款逾期的人群。

看到这里的小伙伴

是不是对这两种还款方式很了解啦

江西·农商银行百福快贷

专注解决您的消费需求

大消费,小负担

提“钱”开启理想人生!

赶紧下载江西·农商银行手机银行申请吧