(报告出品方:国泰君安证券)

01 基本面:家电总需求长期稳定

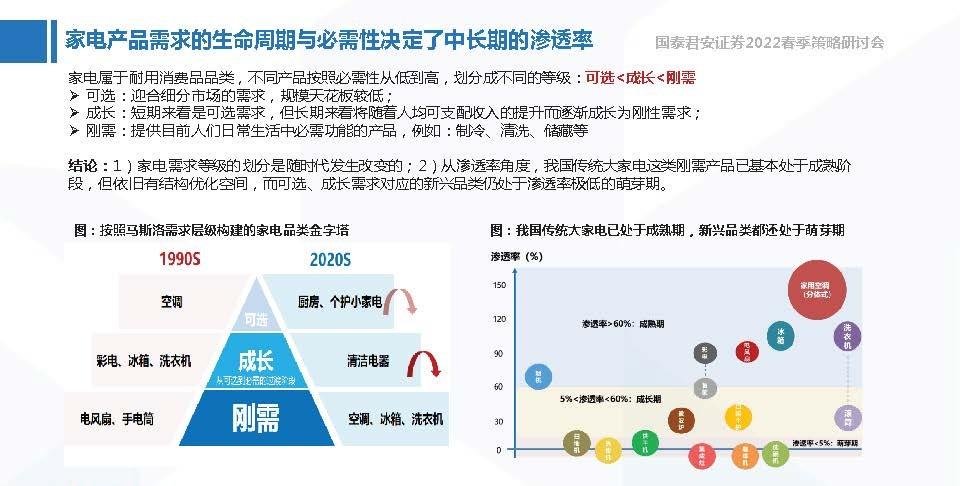

家电产品需求的生命周期与必需性决定了中长期的渗透率

家电属于耐用消费品品类,不同产品按照必需性从低到高,划分成不同的等级:可选<成长<刚需。

可选:迎合细分市场的需求,规模天花板较低;

成长:短期来看是可选需求,但长期来看将随着人均可支配收入的提升而逐渐成长为刚性需求;

刚需:提供目前人们日常生活中必需功能的产品,例如:制冷、清洗、储藏等 ;

结论:1)家电需求等级的划分是随时代发生改变的;2)从渗透率角度,我国传统大家电这类刚需产品已基本处于成熟阶 段,但依旧有结构优化空间,而可选、成长需求对应的新兴品类仍处于渗透率极低的萌芽期。

家电长期需求具备稳定增长的潜力

以刚需产品需求作为家电总需求的锚,我们发现:

国内:产品升级可突破行业天花板:保有量水平较低品类,随着收入水平的增长,长期需求量增需求稳定向上;保有量 水平较高品类,长期结构升级与消费升级也会带动行业销售金额规模不断突破。

海外:第三世界国家市场仍有广阔空间:家电作为耐用消费品,始终是一门关于人口数量的生意,欧美国家市场需求见 顶,但印度、印尼这类人口大国在传统大家电品类上渗透率依旧处于较低水平,待人均可支配收入进入到相适配的阶段 后,这些市场也有望孕育发展机会。

厨房类目与清洁电器仍是成长赛道

厨房电器:保有量仍未到顶,国内未来仍至少有1倍空间

目前国内厨房电器年销量为2000万台左右。 终极状态下,厨房电器每年国内销量能达到4000万 台。

核心假设 :假设油烟机与洗衣机的更新周期相同; 每户油烟机的台数与洗衣机相同。

清洁电器:尚处于成长期,国内未来仍有3-5倍空间

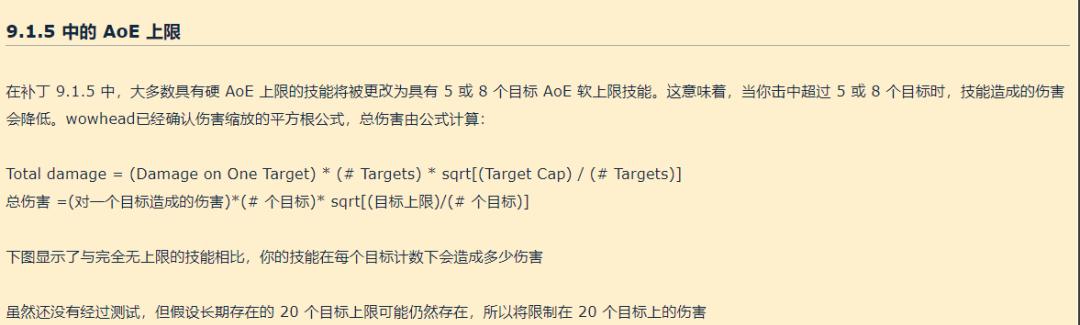

目前国内清洁电器年销量为2000-3000万台 ; 终极状态下,清洁电器每年国内销量能达到7000万-1亿台;

核心假设:洗衣机更新周期为10年,清洁电器为4-6年 ; 每户清洁电器的台数是洗衣机台数的0.7-1.6倍。

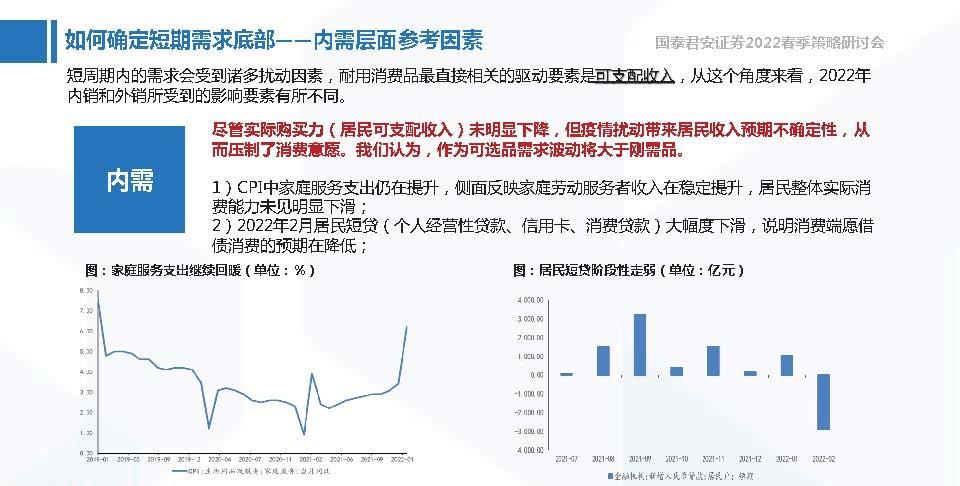

如何确定短期需求底部

内需层面参考因素

短周期内的需求会受到诸多扰动因素,耐用消费品最直接相关的驱动要素是可支配收入,从这个角度来看,2022年 内销和外销所受到的影响要素有所不同。尽管实际购买力(居民可支配收入)未明显下降,但疫情扰动带来居民收入预期不确定性,从 而压制了消费意愿。我们认为,作为可选品需求波动将大于刚需品。1)CPI中家庭服务支出仍在提升,侧面反映家庭劳动服务者收入在稳定提升,居民整体实际消 费能力未见明显下滑; 2)2022年2月居民短贷(个人经营性贷款、信用卡、消费贷款)大幅度下滑,说明消费端愿借 债消费的预期在降低;

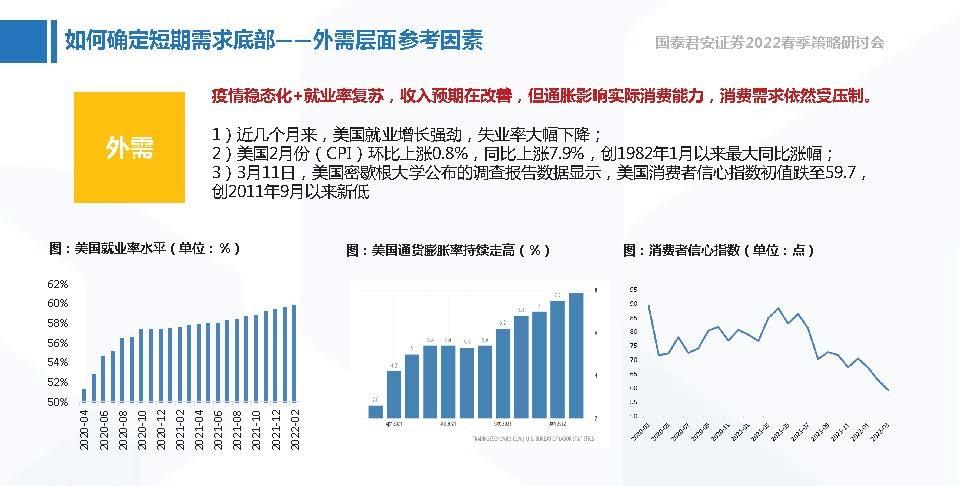

外需层面参考因素

疫情稳态化 就业率复苏,收入预期在改善,但通胀影响实际消费能力,消费需求依然受压制。 1)近几个月来,美国就业增长强劲,失业率大幅下降; 2)美国2月份(CPI)环比上涨0.8%,同比上涨7.9%,创1982年1月以来最大同比涨幅; 3)3月11日,美国密歇根大学公布的调查报告数据显示,美国消费者信心指数初值跌至59.7, 创2011年9月以来新低。

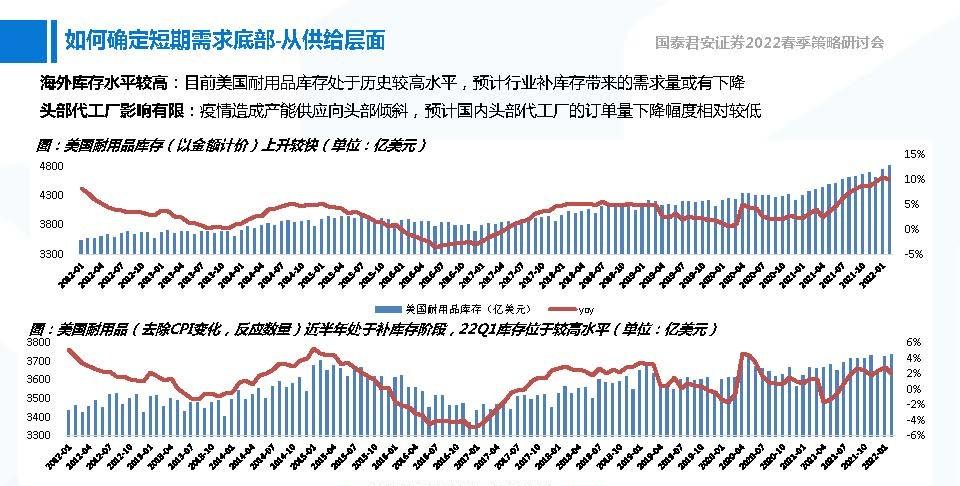

从供给层面

海外库存水平较高:目前美国耐用品库存处于历史较高水平,预计行业补库存带来的需求量或有下降;

头部代工厂影响有限:疫情造成产能供应向头部倾斜,预计国内头部代工厂的订单量下降幅度相对较低

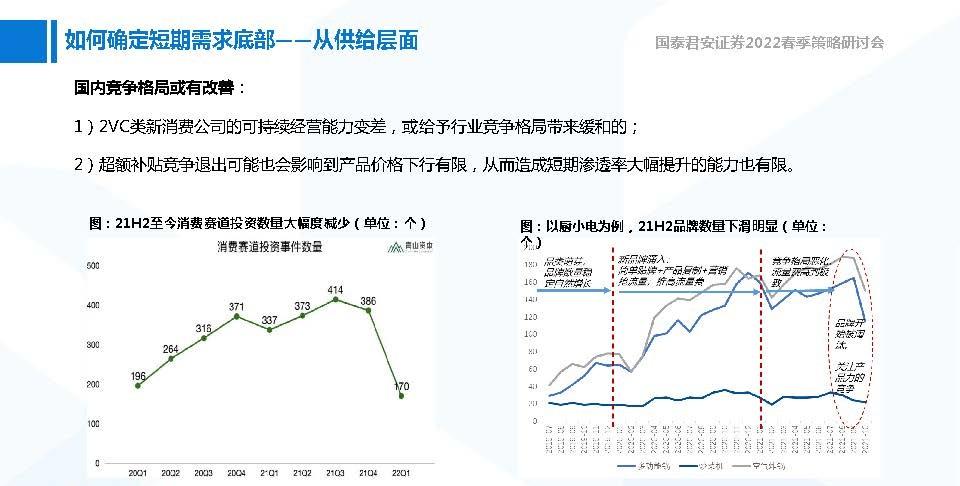

国内竞争格局或有改善: 1)2VC类新消费公司的可持续经营能力变差,或给予行业竞争格局带来缓和的; 2)超额补贴竞争退出可能也会影响到产品价格下行有限,从而造成短期渗透率大幅提升的能力也有限。

2022家电行业需求总量假设

乐观假设:海外需求维持复苏,补库存有效延续,创新新品赛道进入发展阶段;内需影响涉及到疫情进展,乐观 来看,4月底之前全面清零,经济活力有效恢复,且参考深圳地区政策,疫情控制之后,国家有部分消费刺激,下 半年地产销售能有所恢复。

中性假设:海外需求相对平衡,补库存延续至Q3,疫情控制之下,疫情4月底得到控制,Q2仅影响一半日期,但 不考虑过多的下半年的消费刺激,地产销售的刺激也仅限一部分。

悲观假设:海外需求看到Q2末,下半年部分品类进入负增长(考虑过去CAGR增速和增速透支),内需因疫情控 制影响至5月,地产销售拉动较弱,同时考虑财政预算,暂不会推行消费刺激。(报告来源:未来智库)

02 把握能力与价值共成长的优质企业

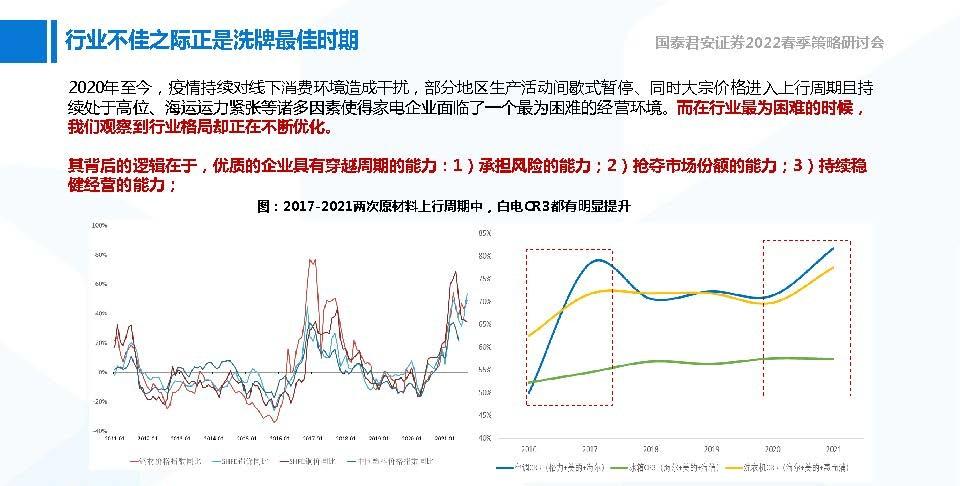

行业不佳之际正是洗牌最佳时期

2020年至今,疫情持续对线下消费环境造成干扰,部分地区生产活动间歇式暂停、同时大宗价格进入上行周期且持 续处于高位、海运运力紧张等诸多因素使得家电企业面临了一个最为困难的经营环境。而在行业最为困难的时候, 我们观察到行业格局却正在不断优化。 其背后的逻辑在于,优质的企业具有穿越周期的能力:1)承担风险的能力;2)抢夺市场份额的能力;3)持续稳 健经营的能力;

以21H1各公司表现,净现金占当前总市值比例已经较高,已有一半接近或超过20%,提供较高的安全垫; 考虑清算价值,或净现金占净资产的比重,白电企业明显占优,龙头公司承担风险能力更强。

可量化的长期市场竞争力:研发投入与产品力提升

我们从研发费用投入、研发人员占比来尝试量化公司在产品力上的潜在提升空间,通过纵向对比,判断公司个体自 2018年以来,是否有在产品力提升上给予持续投入与规划:

白电:龙头企业维持较为稳定的费用投入,同时其研发投入的增长比例与营收增比例也高度相关。

清洁电器及显示类:作为技术迭代最快的细分板块,石头科技、极米科技依靠高研发投入实现了领先的营收规模 提升幅度。另外,海信视像作为制造型企业,其研发人员占比依旧属于较高水平。

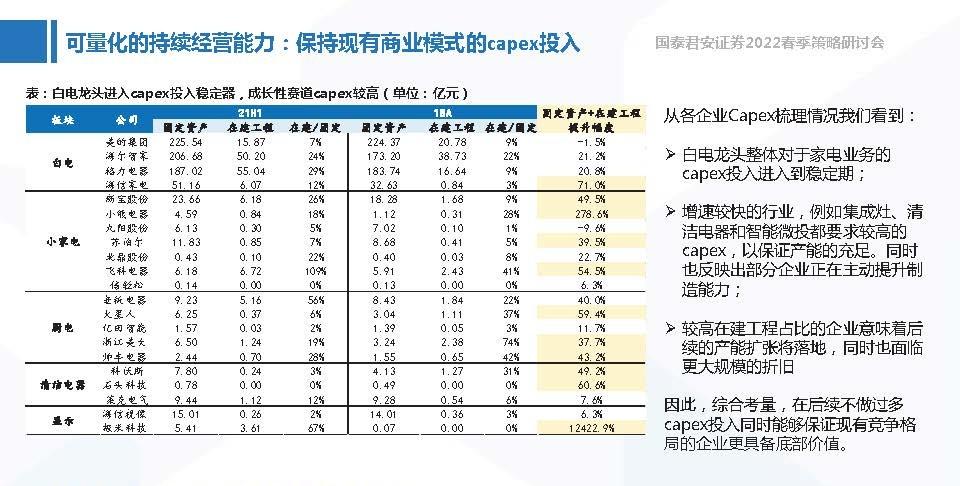

可量化的持续经营能力:保持现有商业模式的capex投入

从各企业Capex梳理情况我们看到: 白电龙头整体对于家电业务的 capex投入进入到稳定期; 增速较快的行业,例如集成灶、清 洁电器和智能微投都要求较高的 capex,以保证产能的充足。同时 也反映出部分企业正在主动提升制 造能力; 较高在建工程占比的企业意味着后 续的产能扩张将落地,同时也面临 更大规模的折旧 因此,综合考量,在后续不做过多 capex投入同时能够保证现有竞争格 局的企业更具备底部价值。

03 各细分行业表现及展望

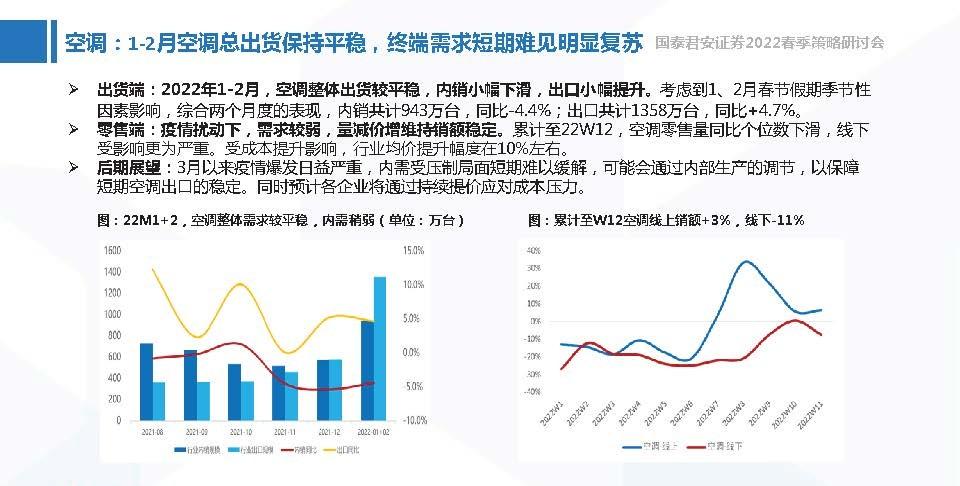

空调:1-2月空调总出货保持平稳,终端需求短期难见明显复苏

出货端:2022年1-2月,空调整体出货较平稳,内销小幅下滑,出口小幅提升。考虑到1、2月春节假期季节性 因素影响,综合两个月度的表现,内销共计943万台,同比-4.4%;出口共计1358万台,同比 4.7%。

零售端:疫情扰动下,需求较弱,量减价增维持销额稳定。累计至22W12,空调零售量同比个位数下滑,线下 受影响更为严重。受成本提升影响,行业均价提升幅度在10%左右。

后期展望:3月以来疫情爆发日益严重,内需受压制局面短期难以缓解,可能会通过内部生产的调节,以保障 短期空调出口的稳定。同时预计各企业将通过持续提价应对成本压力。

冰洗:内销表现稳定,出口下滑压力更加明显

出货端:2022年1-2月,冰洗内销表现较出口更稳定。综合1、2月表现,冰箱、洗衣机内销分别出货657、 655万台,同比 0.1%、-3.8%;出口分别607、454万台,同比-7.0%、-10.8%。

零售端:线下提价幅度明显高于线上,叠加疫情压制线下需求。累计至22W12,冰洗线上零售量同比基本持平 线下下滑20% 。行业均价线上提升0~5%,线下提升10~15%。

后期展望:冰洗品类的终端内需长期较稳定,波动较空调更小,预计通过产品结构改善与提价应对短期波动。 出口方面,冰洗品类库存相较空调更低,预计海外补库存阶段更早结束,后续存在一定压力。

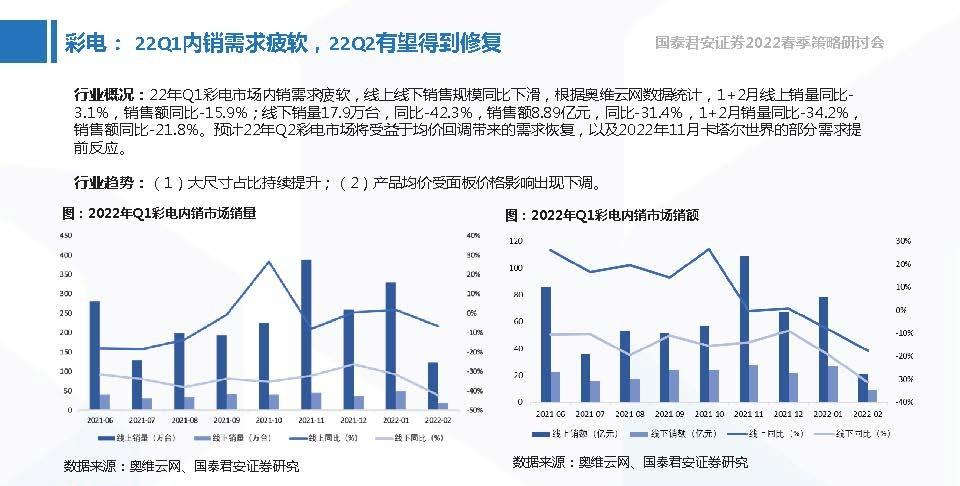

彩电: 22Q1内销需求疲软,22Q2有望得到修复

行业概况:22年Q1彩电市场内销需求疲软,线上线下销售规模同比下滑,根据奥维云网数据统计,1 2月线上销量同比3.1%,销售额同比-15.9%;线下销量17.9万台,同比-42.3%,销售额8.89亿元,同比-31.4%,1 2月销量同比-34.2%, 销售额同比-21.8%。预计22年Q2彩电市场将受益于均价回调带来的需求恢复,以及2022年11月卡塔尔世界的部分需求提 前反应。

行业趋势:(1)大尺寸占比持续提升;(2)产品均价受面板价格影响出现下调。

投影类: 22Q1产品销售规模逆势增长

行业概况:22年1 2月国内线上市场激光电视销量为1.2万台,同比 20%、销售额1.5亿元,同比-5%;1 2月智能投影线 上线销量为65.7万台,同比 13%,销售额为8.6亿元,同比 12%,实现逆势增长。预计22年Q2激光电视和智能投影市场 规模将维持同比增长的趋势,但产品均价或受到竞争格局的加剧而下滑。

行业趋势:激光电视入门级(万元以下)和旗舰级(3万元以上)产品份额提升;智能投影仪市场集中度提升, 头部效应愈加明显。

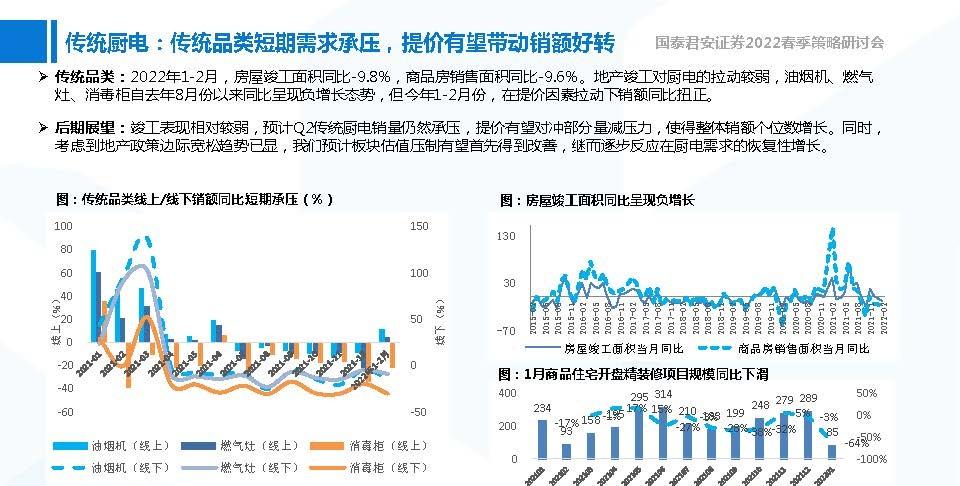

传统厨电:传统品类短期需求承压,提价有望带动销额好转

传统品类:2022年1-2月,房屋竣工面积同比-9.8%,商品房销售面积同比-9.6%。地产竣工对厨电的拉动较弱,油烟机、燃气 灶、消毒柜自去年8月份以来同比呈现负增长态势,但今年1-2月份,在提价因素拉动下销额同比扭正。

后期展望:竣工表现相对较弱,预计Q2传统厨电销量仍然承压,提价有望对冲部分量减压力,使得整体销额个位数增长。同时, 考虑到地产政策边际宽松趋势已显,我们预计板块估值压制有望首先得到改善,继而逐步反应在厨电需求的恢复性增长。

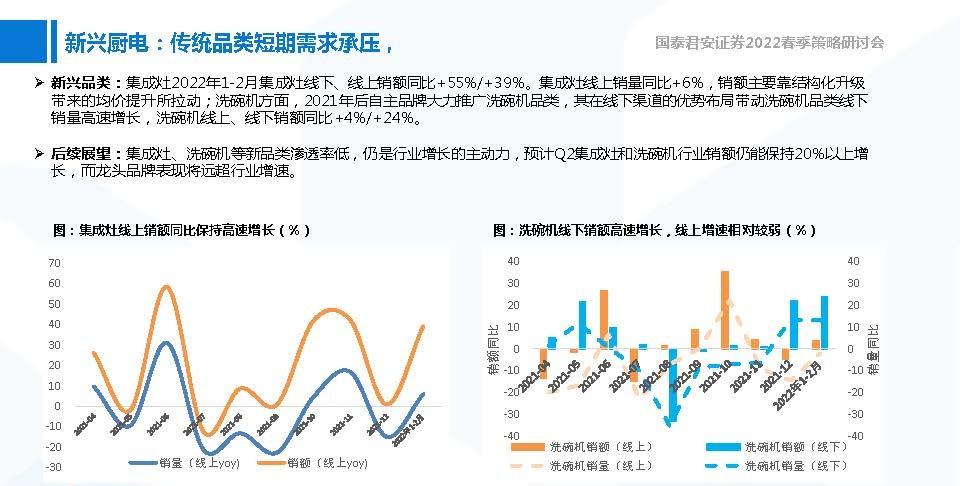

新兴厨电:传统品类短期需求承压

新兴品类:集成灶2022年1-2月集成灶线下、线上销额同比 55%/ 39%。集成灶线上销量同比 6%,销额主要靠结构化升级 带来的均价提升所拉动;洗碗机方面,2021年后自主品牌大力推广洗碗机品类,其在线下渠道的优势布局带动洗碗机品类线下 销量高速增长,洗碗机线上、线下销额同比 4%/ 24%。

后续展望:集成灶、洗碗机等新品类渗透率低,仍是行业增长的主动力,预计Q2集成灶和洗碗机行业销额仍能保持20%以上增 长,而龙头品牌表现将远超行业增速。

厨小电:传统品类销额同比下滑,扩品类仍是企业增长的推动力国泰

行业概况:2022年1-2月电饭煲、电磁炉等传统厨小电销额仍然 保持下滑态势,但提价带动销额降幅有缩窄的态势。

后续展望:继去年四季度集中推新之后各小家电企业在今年上半 年仍保持较快的上新节奏。考虑到新品类的增量及后续提价的影 响,预计后续行业增速约在3%-8%。

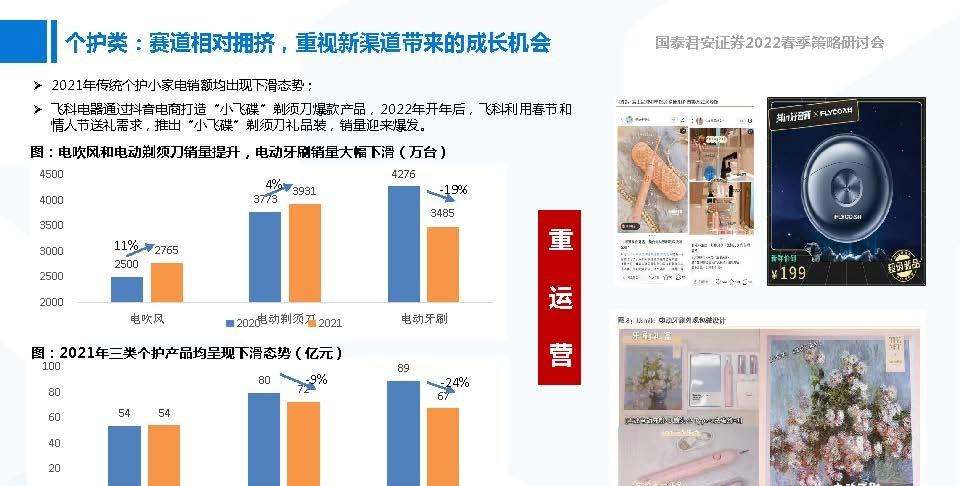

个护类:赛道相对拥挤,重视新渠道带来的成长机会

2021年传统个护小家电销额均出现下滑态势; 飞科电器通过抖音电商打造“小飞碟”剃须刀爆款产品,2022年开年后,飞科利用春节和 情人节送礼需求,推出“小飞碟”剃须刀礼品装,销量迎来爆发。

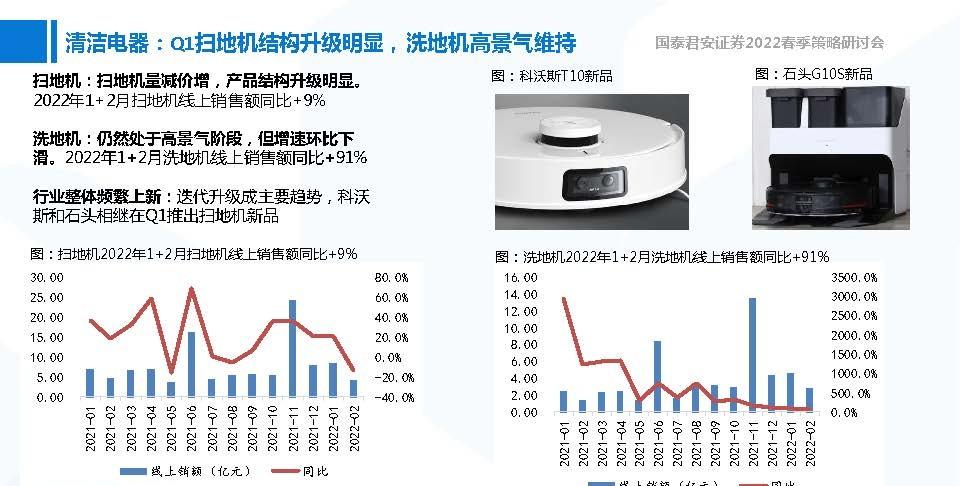

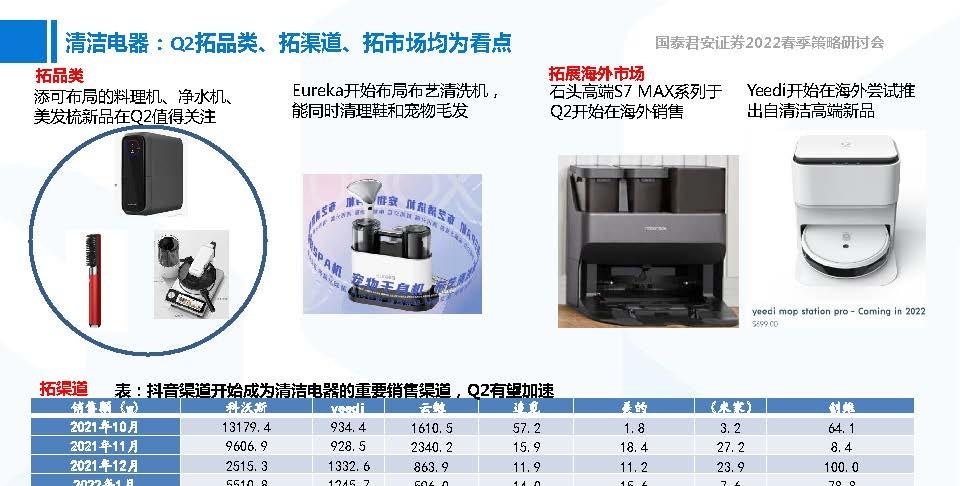

清洁电器:Q1扫地机结构升级明显,洗地机高景气维持

扫地机:扫地机量减价增,产品结构升级明显。2022年1 2月扫地机线上销售额同比 9% ;

洗地机:仍然处于高景气阶段,但增速环比下 滑。2022年1 2月洗地机线上销售额同比 91% ;

行业整体频繁上新:迭代升级成主要趋势,科沃 斯和石头相继在Q1推出扫地机新品。

04 投资分析

板块筹码结构清晰,资金面博弈较少

根据公募基金近期披露的数据,21Q4公募基金在家电行业的配置占比为1.62%,环比小幅提升 0.13pct, 但其配置比例分位数为自2010年来的6.3%,依旧处于低位。 美的集团作为家电板块中外资的主要持仓,前期流出主要因外资占比已达28%限定值,导致买入受限,也 因此被迫从海外主要指数中剔除。现占比已降低到可恢复买入所要求的26%以下,预计后续外资持续流出 对短期股价造成的一定影响。

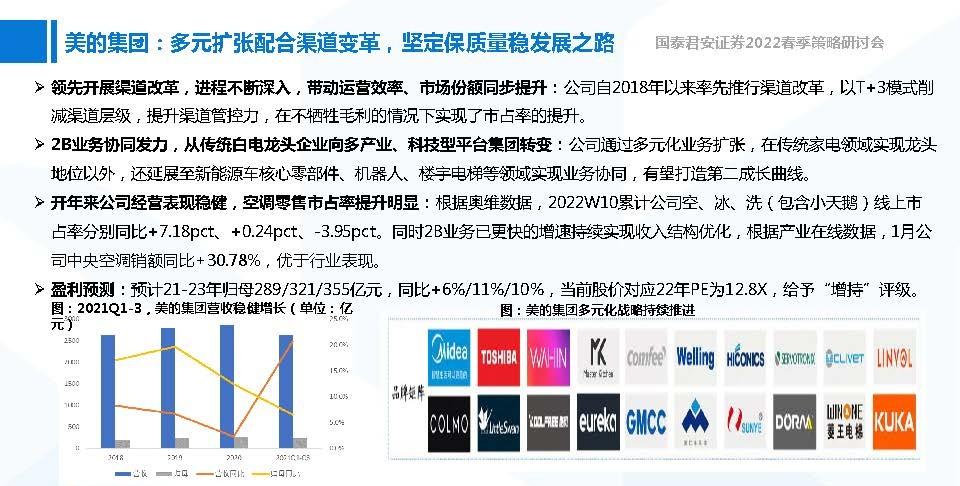

美的集团:多元扩张配合渠道变革,坚定保质量稳发展之路

领先开展渠道改革,进程不断深入,带动运营效率、市场份额同步提升:公司自2018年以来率先推行渠道改革,以T 3模式削 减渠道层级,提升渠道管控力,在不牺牲毛利的情况下实现了市占率的提升。(报告来源:未来智库)

2B业务协同发力,从传统白电龙头企业向多产业、科技型平台集团转变:公司通过多元化业务扩张,在传统家电领域实现龙头 地位以外,还延展至新能源车核心零部件、机器人、楼宇电梯等领域实现业务协同,有望打造第二成长曲线。

开年来公司经营表现稳健,空调零售市占率提升明显:根据奥维数据,2022W10累计公司空、冰、洗(包含小天鹅)线上市 占率分别同比 7.18pct、 0.24pct、-3.95pct。同时2B业务已更快的增速持续实现收入结构优化,根据产业在线数据,1月公 司中央空调销额同比 30.78%,优于行业表现。

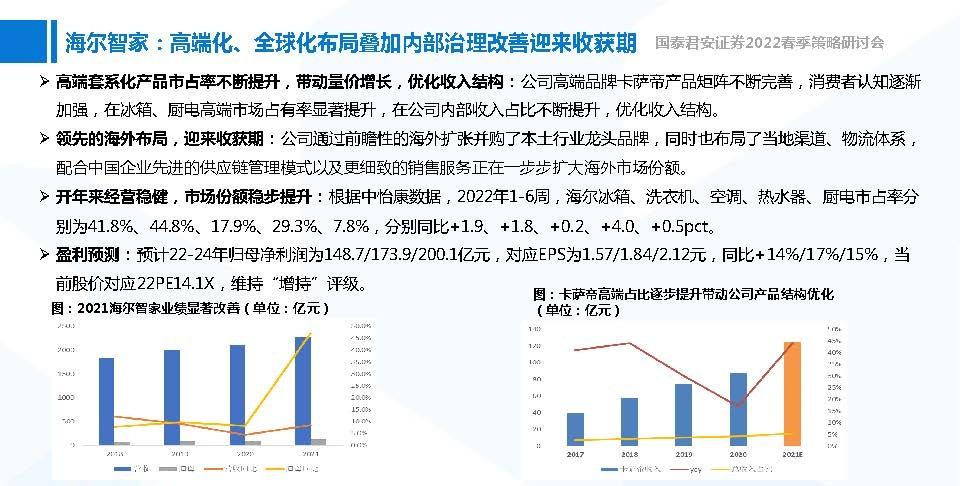

海尔智家:高端化、全球化布局叠加内部治理改善迎来收获期

高端套系化产品市占率不断提升,带动量价增长,优化收入结构:公司高端品牌卡萨帝产品矩阵不断完善,消费者认知逐渐 加强,在冰箱、厨电高端市场占有率显著提升,在公司内部收入占比不断提升,优化收入结构。

领先的海外布局,迎来收获期:公司通过前瞻性的海外扩张并购了本土行业龙头品牌,同时也布局了当地渠道、物流体系, 配合中国企业先进的供应链管理模式以及更细致的销售服务正在一步步扩大海外市场份额。

开年来经营稳健,市场份额稳步提升:根据中怡康数据,2022年1-6周,海尔冰箱、洗衣机、空调、热水器、厨电市占率分 别为41.8%、44.8%、17.9%、29.3%、7.8%,分别同比 1.9、 1.8、 0.2、 4.0、 0.5pct。

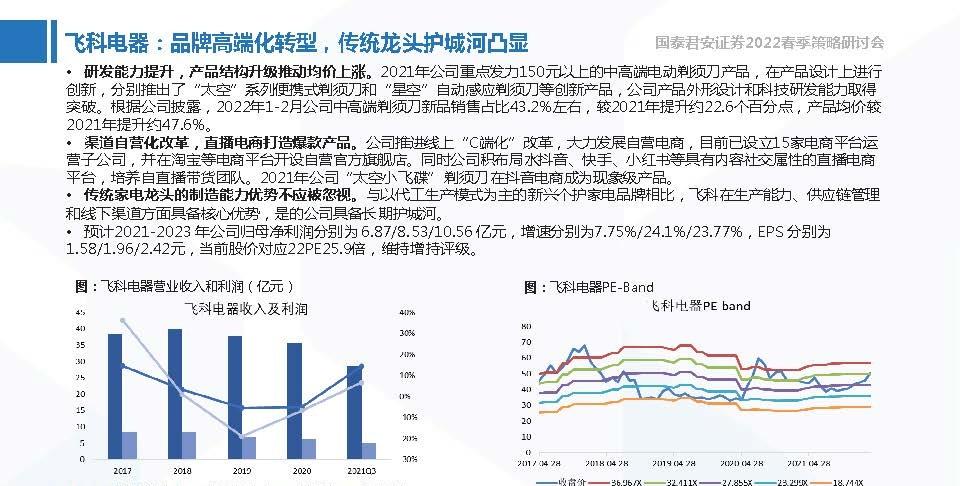

飞科电器:品牌高端化转型,传统龙头护城河凸显

研发能力提升,产品结构升级推动均价上涨。2021年公司重点发力150元以上的中高端电动剃须刀产品,在产品设计上进行 创新,分别推出了“太空”系列便携式剃须刀和“星空”自动感应剃须刀等创新产品,公司产品外形设计和科技研发能力取得 突破。根据公司披露,2022年1-2月公司中高端剃须刀新品销售占比43.2%左右,较2021年提升约22.6个百分点,产品均价较 2021年提升约47.6%。

渠道自营化改革,直播电商打造爆款产品。公司推进线上“C端化”改革,大力发展自营电商,目前已设立15家电商平台运 营子公司,并在淘宝等电商平台开设自营官方旗舰店。同时公司积布局水抖音、快手、小红书等具有内容社交属性的直播电商 平台,培养自直播带货团队。2021年公司“太空小飞碟” 剃须刀在抖音电商成为现象级产品。

传统家电龙头的制造能力优势不应被忽视。与以代工生产模式为主的新兴个护家电品牌相比,飞科在生产能力、供应链管理 和线下渠道方面具备核心优势,是的公司具备长期护城河。

苏泊尔:新品边际表现良好,带动公司进入新周期

内销:新品类边际数据表现较好,抖音渠道有望带来新的业绩增量。公司正处于规模快速提升阶段,内销延续扩品类的思路,拓展集成 灶、清洁电器等成长性大单品。2022年开年以来,公司集成灶市场份额保持相对稳定的态势,预计为公司收入端持续贡献增量。渠道 方面,在抖音投入加大,多数品类销量占市场首位。在家电抖音渠道发展的初期阶段,公司有望抢夺先机,实现收入和业绩双重提升。

外销:订单稳定,利润率有望恢复。公司外销客户为母公司SEB,订单量相对稳定。同时,2022年与SEB重新谈判价格后,预计外销利 润率有望得到恢复。

报告节选:

(本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。)

精选报告来源:【未来智库】。未来智库 – 官方网站

空调行业未来发展趋势2022年(2022年春节后空调涨还是降)

编辑:众学网