受疫情影响,全球消费从线下转至线上,电商再次站上了风口,电商SaaS也迎来了快速发展期。全球电商SaaS公司Shopify的市值在2021年11月最高达到2220亿美金,如今也有700多亿美元。中国电商SaaS公司有赞、微盟上市后的市值也经历了多倍的增长。反观东南亚,电商SaaS行业仍处于早期。但伴随着东南亚电商的快速发展,本地电商SaaS也大有可为。

东南亚电商SaaS市场概览

SaaS,即Software as a service,软件即服务,是一种软件交付模式。在这种交付模式中,软件无须经过传统的安装步骤,一般经由网页浏览器来访问即可使用,软件及其相关的数据集中托管于云端服务。常见的SaaS应用包括会计系统、协同软件、客户关系管理、管理信息系统、企业资源计划、开票系统、人力资源管理、内容管理、以及服务台管理。

而电商SaaS公司主要通过互联网为电商企业提供店铺管理(搭建线上店铺、订单管理、库存管理、店铺装修等)、客户服务(售前售后咨询、会员管理等)、营销推广(广告投放、站外引流等)、数据应用(店铺数据、数据分析等)等各类软件服务。

相比中国和欧美市场,东南亚电商SaaS的发展历程仍处于比较早期的阶段。从名字来看,很多东南亚电商SaaS公司甚至不直接使用SaaS的标签,一些提供综合电商SaaS服务的公司更喜欢标榜自己为ecommerce solution provider、ecommerce enabler、ecommerce services platform、digital platform和e-commerce technology firm等,提供的服务也基本涵盖店自建站、订单管理、多渠道整合、数字营销、仓储物流管理等电商SaaS服务。不过,也有一些提供非常精细化电商SaaS服务的公司,比如专门服务直播电商和专门做数字营销。此外,东南亚电商SaaS也存在于一些本地的电商代运营公司以及科技公司,作为单独的电商SaaS业务线推出。

不管是玩家数量、公司成长阶段,还是服务板块的细致化程度,东南亚电商SaaS与中国或者欧美市场相比仍存在较大的差距。这与东南亚电商的发展历程密切相关,毕竟电商SaaS的本质是服务于电商行业。从东南亚电商玩家的诞生和成长过程来看,东南亚电商SaaS的发展阶段也可以粗略地划分为三个阶段。

萌芽期(2009年~2015年):

东南亚大部分的本土电商诞生于这个阶段,比如东南亚两大领先电商平台Lazada和Shopee分别成立于2012年和2015年,印尼电商平台Tokopedia(与Gojek合并,现为GoTo)和Bukalapak分别成立于2009年和2011年,越南电商Tiki和Sendo分别成立于2010年和2012年。

探索期(2015年~2018年):

很多早期的东南亚电商玩家在这个时期奠定了比较稳固的市场地位,比如Tokopedia(与Gojek合并,现为GoTo)和Bukalapak都从初创企业晋升为独角兽企业。Lazada和Shopee也找到了更硬的“后台”,前者被阿里巴巴全资收购,后者的母公司赴美上市。

与此同时,越来越多的电商玩家也开始涌现,对电商服务出现更多精细化的需求。从商店管理到数据分析服务,再到绩效营销服务和相关的SaaS电商工具都涌现了更多的需求。对于很多电商卖家而言,布局多个电商平台成为业务顺利发展的重要保证,能够集合多平台的SaaS工具变得尤其受欢迎。这个时候,连东南亚物流公司J&T也看上了电商SaaS的市场,旗下的电商代运营公司Jet Commerce成立于2017年并随后推出了SaaS电商零售管理系统UPFOS,提供多平台集成、商品管理、订单管理等服务。

另外,根据Econsultancy的数据显示,2016年,近40%公司最需要的工具之一是自动化营销工具。在这些公司看来,自动化营销工具可以合理优化成本,且可以让销售额翻倍。成立于2017年的新加坡电商代运营和SaaS公司Intrepid Group为电商平台提供账户管理、数字化营销、市场咨询、数据分析等服务。同样来自新加坡的企业Ematic Solutions也提供邮件自动化营销服务。

发展期(2019年至今):

据谷歌、淡马锡和贝恩这几年联合发布的东南亚互联网经济报告指出,2019年的东南亚电商GMV约为380亿美元,2021年的东南亚电商GMV约为1200亿美元,年均复合增长率超过60%。预计到2025年,东南亚电商经济规模有望突破2300亿美元。

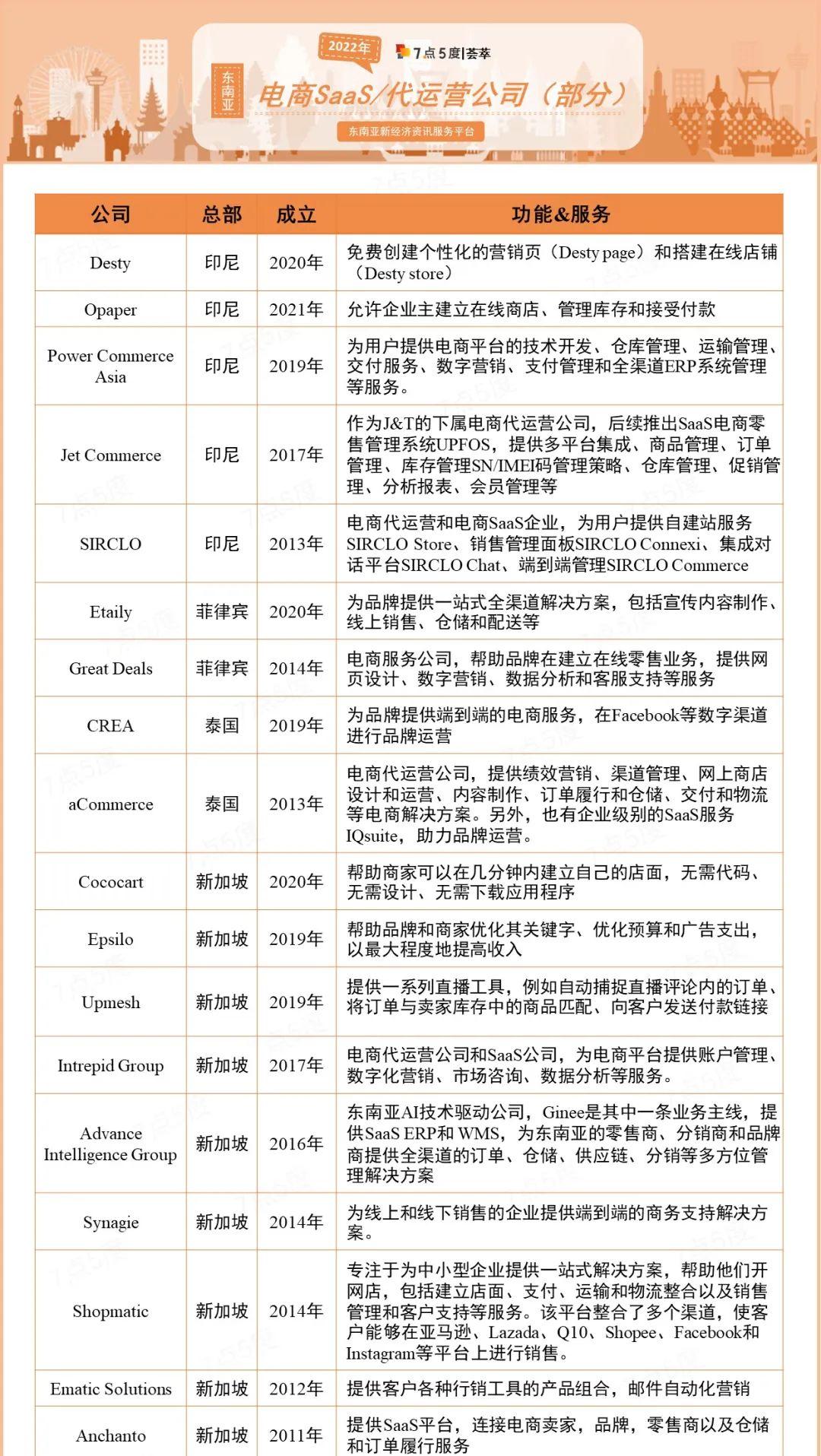

随着各类需求的涌现,东南亚电商SaaS企业迎来发展的黄金期。电商企业用户对SaaS的需求越来越多,要求也越来越高。早期的东南亚电商SaaS玩家也逐渐进入成熟阶段,像电商代运营公司SCI Ecommerce和aCommerce的业务已经扩展到多个市场,还推出了SaaS工具。另外,新玩家也在不断入场,比如Desty、Upmesh、Epsilo、Etaily、CREA、Cococart和Opaper等本地电商SaaS公司在这个时期推出相关的服务。

东南亚电商SaaS行业现状

虽然东南亚电商SaaS行业发展程度不及中国与欧美市场城市,但从东南亚电商SaaS的产业链发展情况来看,可以预期其未来的发展前景。

上游:基础设施服务商

电商SaaS产业链上游由云服务商、电信运营服务商、系统开发商组成,为电商SaaS的发展提供云端数据处理、互联网接入、计算机系统等基础设施服务。

其中,云计算技术是推动电商SaaS行业发展最主要的技术。得益于云计算的发展,用户可以使用任意云终端设备接入网络来使用的软件。根据全球商业分析公司Adroit Market Research的报告显示,由于中小型企业对云计算的需求不断增长,东南亚地区的云计算市场收入到2025年预估将达到303.2亿美元。一方面,东南亚各国政府正在加强云基础设施的建设。比如,马来西亚政府推出Cloud-First战略,计划在2022年底之前将80%的公共数据迁移到混合云系统。另一方面,全球云厂商聚集东南亚市场,进一步促进了本地云基础设施的完善,为SaaS玩家提供更多的选择性。亚马逊和微软等美国云巨头早已经在东南亚布局云计算,来自中国的腾讯云、阿里云等也毫不示弱。2021年4月中旬,腾讯云宣布在印尼的首个数据中心投入使用,海外业务布局进一步加速。2022年4月18日,阿里云宣布泰国站正式开服。

另外,东南亚的网速也得到了很大的提升,促进电商SaaS的顺畅运行。据全球电信营运商分析公司OpenSignal在2021年的报告显示,新加坡的平均网络下载速度全球排名第九;从2019年第一季度到2021年第四季度,泰国平均网络下载速度5.7Mbps提高至17.4Mbps,提升近三倍多;而印尼平均网络下载速度从6.9Mbps提升至14.4Mbs,网速也翻倍增长。

中游:电商SaaS服务商

电商SaaS产业链中游主要是电商SaaS开发商和供应商。电商SaaS全方位赋能电商经营,主要提供电商平台经营管理、线上线下流量挖掘、商家推广获客三大功能,典型应用场景包括营销管理、店铺管理、仓储物流、全渠道等。

从服务角度来看,电商SaaS中游服务商可以分为综合模块和单一模块的服务商。专注综合模块的东南亚电商SaaS服务商有SIRCLO,其自建站SaaS服务板块SIRCLO Store如今能够结合自家的集成管理仪表板(即SIRCLO Connexi板块)以及 WhatsApp Business API(即SIRCLO Chat板块)帮助品牌进行线上销售。专注单一模块的电商SaaS服务商也有不少,比如提供网页搭建和线上店铺搭建的Desty、提供一系列直播工具的Upmesh和提供数字渠营销服务的CREA。

从用户角度来看,电商SaaS中游服务商可以分为面向中心化电商平台和非中心化电商平台的服务商。对于中心化电商平台,电商SaaS服务商主要提供平台生态内的工具产品,比如电商ERP系统,提供产品管理、打单发货、图片管理、数据采集、数据统计、库存管理等一站式的管理服务。另外,服务中心化电商平台的电商SaaS服务商还需要帮助卖家实现跨平台的集成以及提供能代替中小电商的后台系统。对于非中心化电商平台,比如独立站,电商SaaS服务商主要提供专业化的细分功能模块,让卖家充分掌握买家信息并进行私域流量的管理。

就东南亚市场来讲,Shopee、Lazada、Tokopedia和Bukalapak等是中心化电商平台的代表,为Jet Commerce、Shopmatic和SIRCLO等东南亚电商代运营公司以及电商SaaS公司提供发展的机会。但独立站以及DTC品牌还处于一个相对早期的发展状态,这类的非中心化电商平台也相对较少,与之对应的SaaS玩家也比较少。对比之下,提供网页搭建和线上店铺搭建的Desty、Opaper和Cococart或许也可以成为这类的代表玩家。

下游:电商平台和其他类型电商玩家

电商SaaS产业链下游主要是由电商平台玩家和其他类型的电商玩家组成,比如独立站和社交电商玩家。在东南亚,进行数字转型的中小企业也可以成为电商SaaS产业链下游的服务对象。

一方面,Shopee和Lazada稳坐东南亚头部电商地位,印尼独角兽电商Tokopedia(与Gojek合并,现为GoTo)和Bukalapak已经成为上市公司。据冬海集团2021年第四季度财报显示,Shopee在2021年的总订单数达到61亿,GMV达到625亿美元,且Shopee在全球购物类App中总下载量位居第一。而据Lazada最新数据显示,Lazada年度活跃消费者(AAC)在过去18个月中增长了80%,达到1.3亿,Lazada月活用户(MAU)在过去18个月中也增长超过70%至1.59亿。2022年4月11日,Tokopedia与印尼出行独角兽Gojek合并之后的GoTo集团正式上市,市值超300亿美元。对比之下,冬海集团如今市值接近600亿美元,GoTo市值约为冬海集团的二分之一。另一方面,越南本土电商平台Tiki和Sendo、韩国电商平台新加坡站Qoo10和亚马逊新加坡站、带有中国基因的东南亚电商平台JD.ID和JD.TH等也在不断发展壮大,抢占市场份额。2021年10月,Tiki在第二轮E轮融资中获得1.36亿美元,进一步加快了成长的步伐。

尽管东南亚独立站电商不多,但独立站、DTC、社交电商等也有很大的发展空间。因为当东南亚平台电商发展到一定程度,再加之企业品牌意识的增强和平台流量红利的逐渐消失,平台内竞争加剧,卖家会转向独立站塑造自有品牌,构建私域流量,通过直面消费者来降低交易成本。独立站的优势之一在于打造私域,而流量主要来自Facebook、Google、Instagram和YouTube等社交媒体平台。同样不可忽视的是,这些媒体平台在东南亚都有很高的渗透率。也就是说在东南亚做独立站,在流量获取本身有一定的优势,发展前景也很可观。但同时,独立站的挑战在于流量获取的成本比平台电商要高,针对流量获取的SaaS平台成为独立站电商最先考虑的需求。

除此之外,还有其他类型的非中心化电商玩家在近年来不断涌现。据2021年东南亚互联网经济报告指出,还有一类“非正式电商”在东南亚各地都存在,在泰国和越南尤为流行。这种电商是指通过社交媒体和即时通讯等应用程序发起的(比如Facebook和WhatsApp),但交易从未在零售平台上记录下来。据全球API公司API2Cart的报告显示,80%的东南亚网民通过社交媒体来接触卖家,大约有50%的用户在网上分享他们的购物体验。运作模式大概是:有兴趣购买产品的消费者在Facebook上与零售商联系同意购买,然后在点对点的基础上安排付款和交付。对于这类电商玩家,更需要精细化SaaS模块来解决潜在的痛点,比如订单管理、支付收款和快递发货等。Desty的联合创始人王维在接受7点5度采访的时候曾表示:“印尼的电商平台非常分散,不论买家还是卖家都有各自偏好的平台。与此同时,很大比例的消费者会通过Facebook、Instagram和WhatsApp等社交渠道去和商家沟通和交易。这中间存在太多可以优化的空间了”。

另外,该报告还指出,对比2017年,印尼卖家和马来西亚卖家在2021年对于“线上交易”的搜索量分别增长18倍和13倍。这意味着以传统贸易为主的中小企业也亟需把线下业务转移到线上,这些类型的电商玩家也需要电商SaaS工具的辅助。比如从0到1搭建线上店铺、整合社交媒体上的订单、线上收付款和订单发货等。

东南亚电商SaaS投资分析

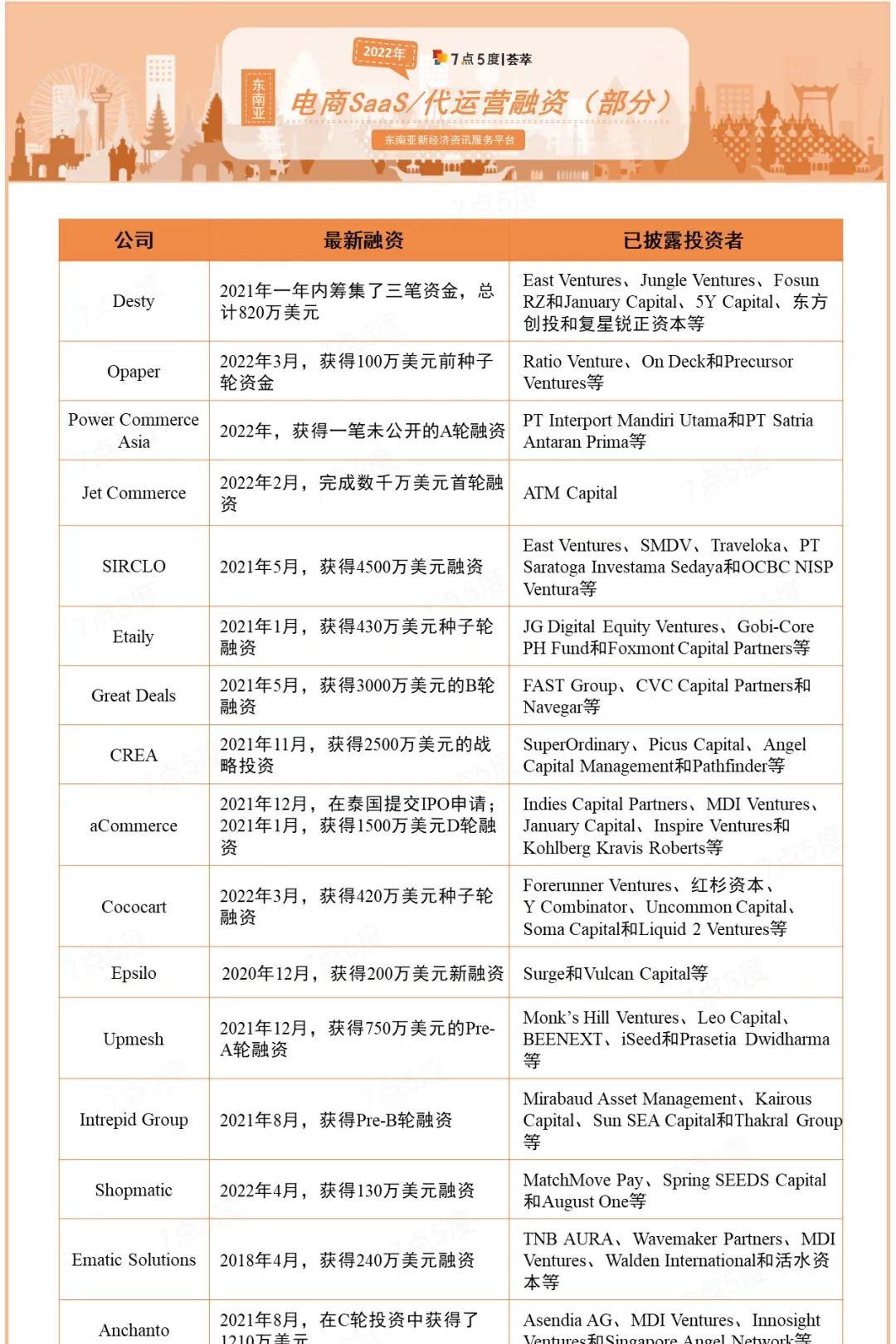

据Grand Viewre Search报告显示,2019年全球电子商务软件市场规模为62亿美元,预计从2020年到2027年将以16.3%的复合年增长率 (CAGR) 增长。纵观欧美和中国,Shopify、BigCommerce、有赞和微盟等电商SaaS企业已经成为上市公司,店小秘在今年2月完成1亿美元C轮融资。反观东南亚电商SaaS投资市场,也仍处于早期的阶段。虽然电商代运营和电商SaaS还未跑出巨头,但本地公司近年来也获得了资本的青睐。

从东南亚电商SaaS目前的融资状况来看,大部分SaaS公司的发展阶段仍处于种子轮和A轮融资,且公司规模不大。相应地,市场上还未出现一家独大的电商SaaS公司,市场竞争谈不上激烈,每个玩家可以发展的空间仍然很大。

很多东南亚电商SaaS融资都发生在近两年,这与东南亚电商快速发展有关。East Ventures、Jungle Ventures、TNB AURA、Wavemaker Partners、MDI、Monk’s Hill Ventures、BEENEXT、红杉资本和Y Combinator等较知名的投资者都有涉足东南亚电商SaaS公司的投资。不过总体来讲,还有很多不知名的海外投资者也在参与其中。

东南亚电商SaaS赛道的创投远不及电商赛道活跃,部分投资者对东南亚本地电商SaaS投资前景的担忧或许也不难理解。电商SaaS收入=付费商户数×ARPU(每用户平均收入),其中付费商户数=商户总数×电商SaaS渗透率×付费转化率,ARPU=付费模块×模块单价。就现阶段的东南亚电商市场来看,很多卖家对电商SaaS仍处于认知的初期,付费意愿不够强烈,仍需要进行一段时间的市场教育。与此同时,电商SaaS产品定价也不会太高。

不过,也有一些投资者持续看好东南亚电商SaaS的投资前景。尽管目前很多东南亚电商SaaS公司体量较小,但随着东南亚电商的快速发展,东南亚电商SaaS在未来也有很大的发展潜力。截至2019年5月,东南亚六国除去新加坡的电商渗透率均低于5%,平均仅为2.5%,其中最大电商市场印尼的渗透率相对较高,达到4.26%。对标英国(19.3%)、中国(20.7%)等成熟电商市场来看,东南亚渗透率存在8-10倍的提升空间。这也意味着,相比中国和欧美等成熟的电商市场,东南亚电商市场的后续发展潜力更大。

BAce Capital东南亚投资负责人方圆表示,“从销售渠道看,东南亚销售渠道远比中国销售渠道分散。除了区域性和本土电商平台,东南亚接近一半的销售来自Facebook、Instagram和Whatsapp等社交媒体渠道,跨平台运营使得商家对数据化工具需求更为迫切。从基础设施来看,东南亚的履约、物流、供应链呈现高度分散的本地化,且商家付费能力远低于欧美和中国,这两点反而为东南亚诞生本土电商SaaS企业提供了发展的土壤。” 对于理想投资标的,方圆希望这个SaaS工具服务的商家群体足够大,且尽量适配中小商家, 对各品类以及渠道友好。另外,SaaS产品的经济模式:LTV vs CAC(用户终身价值 vs 获取成本)也是投资判断的标准之一。“当然也不是越大越好,竞争初期还是需要保持推广投入迅速占领市场份额。”

在方圆看来,东南亚电商SaaS企业想要进一步扩张,还需要提高快速获客占领市场的能力,以及提高后续的用户粘性和留存数据的能力。“现在东南亚中小商家付费能力弱,不少SaaS工具都是免费的。这种情况下,用户是否尽可能多地高频使用产品模块,对后续其它的变现渠道有重要意义。” 殷明波则从市场扩张和业务扩张两个维度来看东南亚电商SaaS企业的扩张。如果是扩张市场,得看电商SaaS团队的全球化组织能力、本地化迭代产品能力以及运营推广的能力;如果业务线扩张,可以参照欧美以及中国市场的产品形态来做出对应的东南亚版本。若有了较多资金,也可以外延并购一些以后标的来整合创新。从这个角度来看,印尼电商SaaS公司已经在践行并购创新战略。SIRCLO先是在2021年4月收购了印尼在线母婴平台Orami,后在2022年1月收购印尼微型零售初创公司Warung Pintar,为母婴品牌以及微零售 (warung) 商业生态系统提供一系列数字产品和服务。

高榕资本投资合伙人刘新华认为东南亚SaaS创业者的机会不仅仅在东南亚,更在全球。“我们希望创业者能够心怀全球,在全球视角下重新审视东南亚SaaS的创业机会。” 他还指出,就全球化电商SaaS这个赛道来看,资本的配置是非常充裕的。“我们更希望找到优秀的全球化原生团队,做出真正好的产品。在融资前,团队能把前面的思考做足,拿到部分客户的验证,通过客户成功提高客户粘性,就能对资本形成更有效的说服力。总的来讲,电商SaaS的天花板很高,机会才刚刚开始。”

东南亚电商SaaS发展趋势

在疫情的倒逼之下,东南亚电商的发展在进一步增速,吸引更多电商卖家入场。与此同时,如何高效进行店铺管理和订单管理、如何有效进行广告投放和数字营销等,也成为卖家关心的问题。电商SaaS作为赋能电商发展的重要工具,可以在不同维度给予卖家支持,在解决市场痛点的同时为自己创造一番市场。而对于想入场的电商SaaS玩家,可以注意以下几个发展趋势。

第一,面对东南亚电商快速且多元化的发展趋势,电商SaaS企业会适时调整产品定位与功能以及实施多样化的策略。比如,单一模块的电商SaaS服务商逐渐向综合类服务商转型,提供覆盖电商企业全生命周期经营管理需求的SaaS产品及服务。像Desty和Cococart这样的建站、建网页工具平台未来必定会推出更多版块的SaaS工具,以满足卖家在打理线上店铺时遇到的订单管理、库存管理、数字营销、支付收款、发货管理等的需求。另外,东南亚本地电商代运营公司推出SaaS解决方案的发展路径成为一种新业务扩张选择。比如SCI ecommerce和aCommerce都是从电商代运营公司起家,同时也提供SaaS工具。以AI科技驱动公司标榜的Advance Intelligence Group也有SaaS业务主线,为东南亚的零售商、分销商和品牌商提供SaaS ERP和WMS。

第二,东南亚传统贸易中小企业在经历市场教育后成为电商SaaS重要的目标用户群,一些推出SaaS解决方案的本地B2B电商平台也成为电商SaaS公司的“半”个竞争者,促使东南亚电商SaaS公司不断改善自身产品以提高竞争力。东南亚最大的B2B汽配平台EGGMall的联合创始人王宇峰在接受7点5度采访的过程中曾表示,”2018年刚开始的时候,很多卖家觉得他们线下业务做得挺好的,不用费功夫来研究线上卖货。近两年来,卖家想在线上卖货的意愿越来越强。” 但这又延伸出另外一个痛点:卖家想线上卖货,却不知道怎么卖。尽管他们积累了很多客户资源和产品数据,但由于管理水平有限和数字化工具缺乏,没有办法把这些数据转到线上。王宇峰指出,目前泰国有电子管理、数据管理系统(ERP)的卖家仅有5%-10%。针对这些痛点,EGGMall既为买家提供平台解决方案,也为卖家提供SaaS解决方案。小型的维修站和经销商在使用SaaS系统后,能直接提高工作效率,减少对老板的依赖。

同样,马来西亚B2B电商Dropee也观察到了类似现象。“Dropee一开始只是一个平台型B2B电商,直到2019年中旬,有卖家找到我们,希望我们可以复制Dropee上的功能给他们,” 联合创始人Lennise说起做电商SaaS的缘由。于是,Dropee除了提供B2B电商平台Dropee Marketplace,还提供B2B的SaaS服务Dropee Direct。帮助商家搭建自己的电商平台,并自主管理所有线上线下的订单、数字化追踪库存、管理账期、设置付款提醒等。往更深层次去想,Lennise认为也可以借着提供SaaS的机会,去了解平台背后买卖双方的关系,为平台的热销产品做出更好的推荐和预测。“跟中国不一样,东南亚尤其是马来西亚非常‘人工化’,仍然依赖纸和笔做生意记录。既然我们有机会为大家提供数字化的解决方案,为什么不做呢?” 据Lennise透露,使用Dropee可以帮助商家减少多达30%的运营费用。

第三,电商SaaS玩家需要加深与金融科技和物流公司合作,打通电商全链路的服务。电商涉及到订单流、信息流、物流、资金流等多个环节,它交付的不单单是货物,而是一整套方案。这一整套方案又涉及电商平台、卖家、买家、派送公司等多方交互,考核的是电商服务商的综合能力。不同于电商成熟国家,东南亚电商以COD订单为主,这就意味着完善支付收款和物流派送环节成为卖家最关心的服务之一。

以全球电商SaaS巨头Shopify为例,旗下的Shopify Shipping与DHL、UPS、USPS等第三方物流公司合作,并把第三方物流公司的运单系统集成到Shopify的平台上,使得用户可以直接在Shopify进行物流订单管理。同样,东南亚电商SaaS公司可以借鉴这样的经验,加深与J&T Express、Ninja Van和Sicepat Ekspres等本地物流公司的合作,并根据本地情况进行创新。另外,从金融层面来讲,电商SaaS公司除了可以集成Paypal、Shopee Pay和Lazada E-Wallet等支付方式,也可以考虑接入BNPL(先买后付)版块。据Finder在2020年10月进行的一项消费者调查发现,大约有110万人(占新加坡总人口的38%)使用过先买后付服务。

最后,方圆对东南亚电商SaaS的发展趋势也提出了自己的看法:针对中小商家,SaaS工具本身订阅费用趋近于0,今后更多从供应链、金融、流量投放等增值服务变现;针对相对大的商家,SaaS 服务并行。因为东南亚电商所处阶段尚早,一套SaaS系统直接给商家用还是很有挑战,需要企业做一定的handholding。

文章内容由部分采访和公开资料整理,如有疏漏,欢迎批评指正。

END

如有兴趣投稿、商务合作、或求职