疫情期间为什么黄金也暴跌?黄金不是用来避险的吗?

黄金确实是用来避险的,但是避险有两个意思:一是持有黄金保持价值不跌或少跌;二是卖出黄金获得流动性。现在黄金暴跌正是卖出黄金套现避险的现象。

上一周,经历了国际油价暴跌+美股两次熔断,资本市场一片惨象,市场明显出现了流动性枯竭。

在国际金融市场中,很多交易都是带杠杆的,跌幅达到一定程度就会遭遇平仓风险,所以国际上很多基金和大型机构为了补仓,就会卖出黄金换取现金去补仓。这时候黄金是充当了应急流动资产的角色,成为救助别类资产的现金来源。

可以参考2008年金融危机的初期,黄金同样是被抛售换回流动性,造成短时间内的暴跌。

黄金依旧是避险资产,但是我们要充分认识避险的意义,保值是避险,套现也是避险。在金融危机中,当市场情绪非常恐慌的时候,伴随着股价崩盘的往往都是金价暴跌,因为必须抛售黄金换取现金;当这种恐慌阶段过去,股市趋于平稳以后,金价也会稳定下来;当市场再次拥有一定的流动性的时候,人们又会买入黄金持有,这时候金价会上升。

所以综合来看,黄金依旧是避险资产,但是短期暴跌也属于正常现象,目前想投资黄金的可以暂时观望,短期内仍有可能出现大幅震荡,如果想长期持有黄金的可以分批买入。

自2月19日起,海外新冠肺炎疫情持续发酵,并发生了如下传导:疫情恶化→产业链受阻→全球贸易进一步萎缩→经济衰退隐忧→金融市场恐慌,而羊群效应加速了这一恶性循环。在这关键时刻,美国同时祭出了超预期降息和量化宽松的大旗,反而适得其反,强化了投资者的担忧,全球资产遭到了不同程度的抛售,具有避险属性的黄金和美国国债也体现出了“风险资产”的特征。

风险事件爆发叠加美联储大幅度降息都没有阻止黄金下跌的脚步(见表1),这大大违反了投资者直觉,而当市场持续走向认知共识的反面,投资者信心会被击溃,并对投资逻辑产生怀疑,进而出现恐慌性抛盘。

在传统的黄金投资逻辑中,当出现风险事件时,黄金因具有避险属性而受到刺激;当美联储降息、开启量化宽松时,因金融资产的预期收益率下滑,且有可能出现通胀预期,故而不生息、抗通胀的黄金会受到青睐;而当两种因素共振时,黄金价格应该会出现较大幅度的上涨。从结果来看,在3月9日之前,黄金的走势属于情理之中;但自3月9日以来,黄金的价格跌幅接近10%,难道是传统的投资信条发生了根本性的变化?还是另有原因扰动了黄金的短期价格?我们需要挖掘出黄金下跌背后的真正原因,才能更好的规划下一步投资计划。

流动性隐忧

纵观历史上的数次大危机,均发生了流动性紧缩,继而引发市场恐慌和踩踏。当流动性枯竭时,危机会从金融市场转移到实体经济,进而传导至生活的每个角落。这一轮由肺炎疫情引发的全球资本市场恐慌,是否引发了流动性紧缺的担忧呢?在观察了一系列指标后,笔者发现了一些紧缺的证据。

1、美国市场利率

最能直接体现美元短期流动性的一个指标是:美元的银行同业间拆借利率(见图1),从3月12日以来,不同期限的利率均出现了接近10个BP的抬升,说明资金的成本升高。

近期在美联储连续超预期降息、量化宽松后,美国10年期国债收益率从3月9日最低的0.54%开始反弹(见图2),国债收益率上行说明债券被抛售而导致价格下跌。在疫情发酵、低利率的情况下,具有避险特性的美国国债收益率反弹说明市场需要现金而抛售国债。

其实,不光是美国,英国、法国、德国等欧洲主要债券市场10年期国债收益率均出现了较为明显的反弹(见图3),可见流动性紧缺在全球范围内均出现了端倪。

除了低风险债券外,美国高收益债券的收益率利差出现了明显的扩大,这不仅体现出风险偏好的降低,也一定程度上体现出流动性的紧缺。

2、美元指数

近段时间,美国相较欧洲和日本(欧元和日元占美元指数比例超过70%)进行了更大幅度的降息,美元指数不仅没有走弱,还出现了3.6%的反弹(见图4),可见全球的美元需求增强。

再细看全球主要货币相较美元的汇率变化可以发现,主要货币兑美元均出现了不同程度的贬值(见表2),这也体现了在全球范围内兑换美元需求的强烈。

3、美联储货币政策

3月份以来,美联储用尽了洪荒之力,将基准利率降至0附近,虽然直接导致了市场对美国未来经济衰退的进一步担忧,但也能缓解当前过高负债的负担。

与此同时,美国还调降了超额准备金率50个BP,通过逆回购向市场紧急投放1.5万亿美元,并开启了7000亿美元的量化宽松。这一系列操作的直接目的就是为了给市场提供资金,以此应对可能出现(甚至可能已经出现)的流动性危机。虽然美联储受到的外部压力较大,但是从独立性和专业性的角度来看,一定是看到了相应指标的恶化才会做出如此大的动作。

回顾2008年全球金融危机的时候,华尔街因为缺乏流动性,以及美联储对金融市场救助的必要性受到质疑,导致市场因为资金断裂而出现恐慌性下跌,进而螺旋式负向反馈,危机从受困金融机构蔓延到优质企业,直到美联储开启量化宽松、政府介入接管两房并救助系统重要性金融机构才开始出现转机。

因此,综合以上几点观察,我们可以发现美元当前的流动性出现了紧缺的迹象。之所以出现流动性担忧,是因为当前美国债务率高达254%,其中企业部门债务率为75%(债务高企的一个主要原因是企业发债用于股票回购提高每股收益和分红),受到疫情影响,企业未来的现金流将会受到一定程度的打击,债务偿还压力加大,资产负债表质量恶化,为了兑付债务,不得不继续借款或者抛售流动性好的优质资产。而从美国当前高收益债券规模不断扩大可以明显看出,拆东补西已难以为继,抛售流动性好的资产将不可避免。因此,我们认为当前黄金价格下跌的一个重要因素是美元的流动性紧缺,黄金作为一类资产,同样也会受到短期资金面的影响。

通缩的担忧

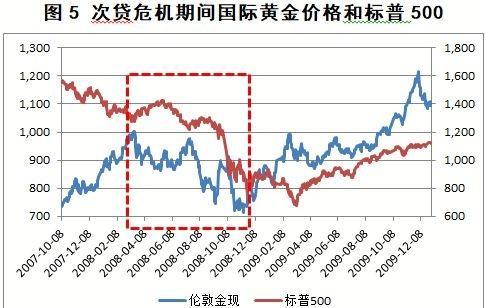

在次贷危机爆发后,黄金价格因避险属性先是出现了较为明显的上涨,但是同样受到流动性枯竭的影响,黄金后续进入了宽幅震荡的下行区间(见图5)。除了流动性之外,还有一个带动黄金价格下行的因素值得我们关注:通缩预期。

虽然美联储自2007年9月18日起,开启了降息周期,并于2008年12月16日降至最低利率水平,但是黄金价格并未出现一路上扬。有一个重要的原因是自2008年7月起,受金融危机的影响,全球产生了强烈的通缩预期,后续事实也验证了这一担忧,通缩一直持续到2009年10月才得以缓解。

通缩对于黄金价格的影响逻辑如下:虽然美联储进行了大规模降息,但是联邦基金利率是名义利率,如果进入通缩,那么实际利率不会像名义利率一样同等幅度的下降,甚至会出现上升的可能(见图6),而若实际利率预期出现上行,那么黄金的价格将会受到明显的压制。例如,2008年11月份起,受通缩影响,美国实际利率开始上行;而待市场消化通缩预期,以及美联储开始多轮量化宽松以缓解流动性压力后,黄金的价格开始上行。

回到当下,笔者认为市场预期全球进入通缩周期不无道理:宏观需求不振、叠加新冠肺炎对于全球供需端的双重打压,而自OPEC+会议谈判破裂后,全球油价大幅下跌,这使得通缩预期更为强烈,因此黄金价格受到明显的压制。

其他因素

1、黄金的交易机制

在一般情况下,黄金的日常波动率较低,在所有的资产类别中属于低风险资产,因此很多机构在投资时,会使用较高倍数的杠杆。而当黄金价格出现较大幅度下跌时,将会导致很多机构由多转空、被动平仓,这将会在短时间内引发恶性循环:越跌越抛,越抛越跌。

2、恐慌情绪

此轮新冠疫情席卷全球,资本市场下跌的深度与速度均历史罕见,而当低风险的国债和避险的黄金均开始被无差别抛售后,全球的恐慌情绪更为严重。加之,若对黄金下跌的原因无法准确地分析,很有可能会做出黄金避险失效的仓促判断,从而加速资金从黄金撤离。

3、技术面

前期黄金价格上涨过快,具有一定的回调压力。

投资建议

处于危机之中,我们不能只看到危险,而忽略了机会。首先我们要冷静的思考,为何会出现风险资产和避险资产同时被抛售的原因,进而才能重新审视我们的投资逻辑、资产配置、交易纪律是否已经发生根本性变化。

短期来看,当前黄金的价格仍会受到上文中分析因素的持续影响,至于何时能够消化,我们很难做出精确的判断,但是我们以前分析的投资逻辑并没有发生根本性的变化:全球处于降息周期并将大规模开启量化宽松、美元指数将弱化、全球经济下行、黄金供给下降而需求上升、风险事件频发等仍然成立,所以投资者不必过度恐慌。但是,在投资黄金时,仍有一些需要注意的地方:

(1)短期的不理性是无法量化的,必须制定严格的投资逻辑和交易纪律。对于黄金,如果非常坚定自己的投资逻辑,那么可以实行定投方案;对于风险偏好较低的投资者,可以做右侧交易,在黄金重回上涨趋势后再跟随。

(2)在黄金的投资品种上,我们也需要注意,现货黄金、纸黄金、黄金ETF能够较为紧密的跟随国际黄金价格,但是黄金产业链相关的股票除了会受到现货黄金的影响外,还会受到其他因素的影响,比如业务不单一、管理层能力、资产负债表质量等个体原因,以及系统性风险这一共性因素。当全球金融市场出现系统性风险时,黄金的股票也会受到极大的打击。

2020年黄金涨幅如何?

2020年黄金是涨还是跌

2019年支撑金价上涨的主要因素包括全球贸易摩擦、英国脱欧、全球经济下行以及地缘政治等等。不过这很多问题至今仍未解决,所以2020年金价走势仍然会受其影响。

1、美元走势

美元和黄金同为最重要的储备资产,两者呈反向关系,即当美元升值时,黄金价格通常会下跌,而当美元走弱时金价则大概率会上涨。

对于2020年美元走势的预测,各机构观点不一。有机构认为,2020年全球经济增长预计仍会放缓,如果美国经济前景不如预期,美联储维持利率不变,甚至降息,那么预测美元也将在2020年走软。

不过也有机构认为,2020年美元走势或许会强于预期,可能温和走软,但不太可能跌入熊市。

2、英国脱欧

虽然约翰逊在2019年12月赢得了英国大选,增强了市场对“脱欧”的信心,但英国脱欧仍然悬而未决。

3、地缘政治

2020年开年几个交易日,黄金价格就因美国和伊朗之间的冲突而一再暴涨,1月8日伊朗导弹袭击美国驻伊拉克军事基地后,黄金价格甚至已经突破了1600美元/盎司关口。如果双方冲突继续升级,那么黄金价格上涨趋势预计仍会持续一段时间。

以上关于2020年黄金是涨还是跌的内容,希望对大家有所帮助。温馨提示,理财有风险,投资需谨慎。

2020年3月13日由于新冠肺炎疫情,隔夜全球股市再现熔断潮,黄金同样未能幸免,虽然说市场恐慌情绪再度升温,激发了市场避险情绪,但黄金近期也有跟大家分析为什么避险属性消失了,在全球卫生事件的冲击下,企业和大众自保都来不急,哪还顾得上买黄金,卖还来不急,眼下生活所需、企业足够现金流就是避险;而隔夜美联储在救市政策出炉后,美元大涨,黄金则再度承压,最终金价也在大跌收于1576一线。

周五早盘黄金走势先抑后扬,截止发稿国际黄金交投于1588一线(国内黄金现报355.20元/克);全球公共卫生事件拐点不出,黄金短线的反弹只能当作多头的挣扎,以及短线的投机行为,国外熔断潮,看似损失惨重,但换个角度看,做空者却是赚的盆满钵满(国外是有做空机制的),近期重点还是留意风险事件的进展,黄金短线参与就好。