贷款市场报价利率(LPR)新机制出炉,有什么重大意义?

银行是做利差生意的,所以银行不会做亏本的买卖。

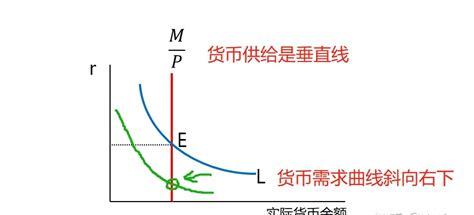

首先搞清楚LPR的基础利率,商业银行借出去的钱,最优质的用户需要多少利息呢?在这之前,银行的这个贷款基础利率是通过央行发布的基准贷款利率来确定的。

比如说,前段时间LPR的利率,报价是4.3,从2015年至今,人民币银行发布的贷款基准利率一年期是4.35,也就是大多数银行能给出的最低利率是4.3%,然后贷给个人,就在这个利率水平上面加减,比如上浮多少多少利率。就形成了贷款人自己拿到手的利率。

而另一方面,央行批发资金,利率是浮动的。通过竞标的方式。上一次4000亿的MLF(中期便利工具,也就是用一年的资金批发)利率是3.3%。

贷款基础利率一年期是4.3%,MLF成交的利率是3.3%,而各大商业银行在基础利率上面上浮来确定贷款利率。我们所知道的房贷上浮10%,根据基准利率,长期基准利率大概4.9%,上浮乘以1.1,大概5.39%。

上面的介绍可以看出,大多数银行贷款以基础利率上浮来确定贷款实施的上限,而用基础利率来作为贷款的下限,而新政策要求,贷款基础利率以后不再看人民币的基准利率,这也就是说,银行的贷款下限进一步取消。你3.3%获得的资金,为什么不是3.5%贷出去呢?如果用户信用好的话。为什么一定要4.3%呢?所以这一次,一方面扩大了LPR利率报价团的家数,原来是10家,如今增加了8家。同时打破了银行利率确定的下限,未来如果银行遇到低风险的贷款业务,就可以放贷款了。

个人认为,对于大多数的企业个人,这个政策影响不大。但是对于信誉度比较高的政府债,或者大型国有企业这是个比较明显的利好。利率下限,对于银行优质用户是有意义的,而对于其他用户,银行的盈利动机和保本动机依然在,不可能有太多的效果。

当然,金融体系是传导的。银行打破利率下限,部分流动性可以从一些优质客户转化为市场的流动性。优质客户从银行借钱,然后提供给实体经济其他的企业,对非银金融,算是利好。但是对于银行业本身,这加剧了竞争。

另外,这部分利率也会影响到银行间市场,对于中小银行,会降低一定的资金成本。

但是话又说回来了,谁也不可能放弃到手的利润,LPR利率一直都不具备参考作用,因为市场决定,大多数银行贷款都是高于这个利率。中国银行业一直发展良好,如今家大业大,利差不足谁乐意做生意呢?

意义何在?总结,就是取消利率下限。